Wrapped Token Vergleichsrechner

Wrapped Bitcoin (WBTC)

Ein ERC-20-Token, der Bitcoin auf Ethereum abbildet. Ermöglicht das Einsetzen von Bitcoin in DeFi-Protokolle wie Aave, Compound oder Uniswap.

Vergleich mit anderen Tokens

| Token | Ursprung | Ziel-Chain | Haupt-Use-Case | Custodian-Modell |

|---|

Wer fragt sich, warum Bitcoin‑Besitzer plötzlich plötzlich auf Uniswap handeln können, hat meist noch nicht das volle Potenzial von Wrapped Tokens entdeckt. Diese Technik eröffnet eine Brücke zwischen isolierten Blockchains und dem breiten Angebot dezentratischer Finanz‑Protokolle. In diesem Beitrag erklären wir, wie Wrapped Tokens funktionieren und welche konkreten Anwendungsfälle sie in DeFi heute bereits ermöglichen.

Was sind Wrapped Tokens?

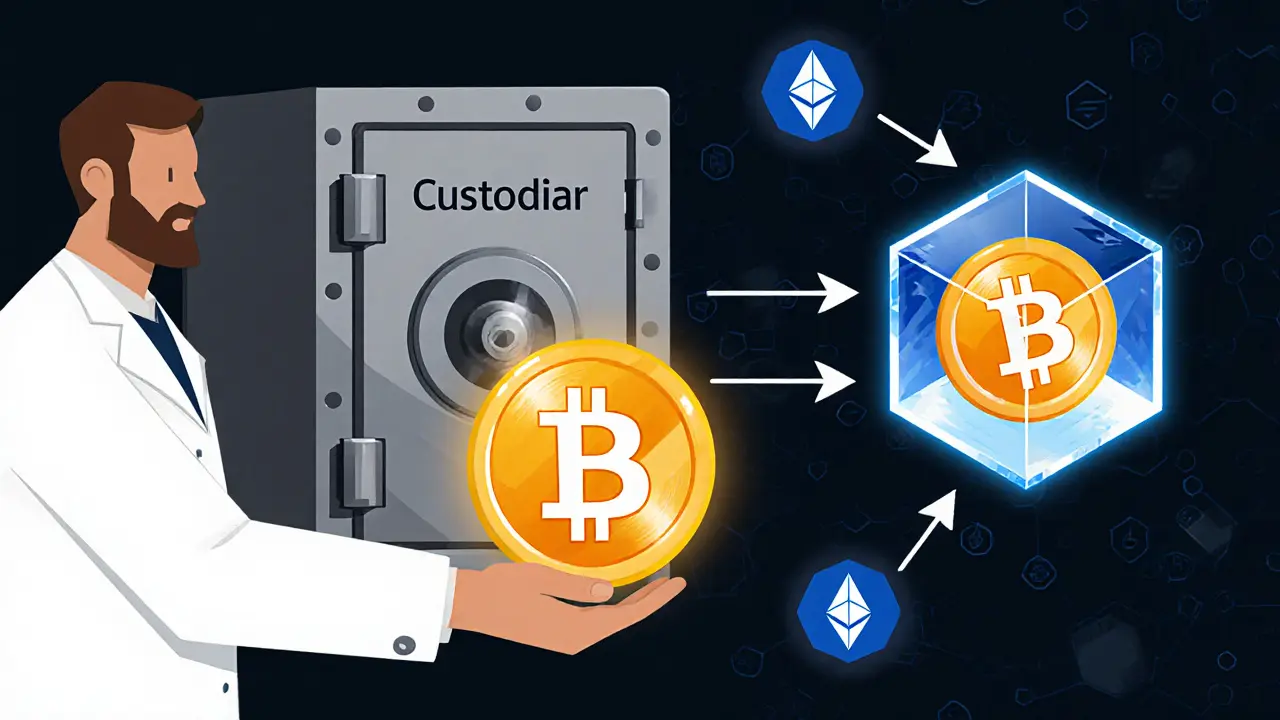

Wrapped Tokens sind tokenisierte Abbilder von Kryptowährungen, die auf einer anderen Blockchain als dem Ursprungsnetzwerk ausgegeben werden. Der Prozess läuft über drei Rollen: Der Merchant initiiert das Wrappen, ein Custodian sperrt das Original in einem Tresor und ein Smart Contract mintet das 1:1‑äquivalente Wrapped Token auf der Ziel‑Chain.

Durch das Mint‑Burn‑Verfahren bleibt das Verhältnis immer 1:1, sodass das Wrapped Token exakt den Wert seiner Basis‑Währung widerspiegelt.

Wrapped Bitcoin (WBTC) - Der Klassiker

Der Durchbruch kam mit Wrapped Bitcoin (WBTC), einem ERC‑20‑Token, der Bitcoin auf Ethereum abbildet. Warum ist das wichtig? Ethereum bietet den größten Pool an DeFi‑Protokollen - von Lending bis Yield Farming - und verlangt dabei ERC‑20‑Tokens. Ohne WBTC mussten Bitcoin‑Halter ihre Coins erst verkaufen, um ETH zu erhalten. Mit WBTC können sie ihre Bitcoin‑Position beibehalten und gleichzeitig in Protokollen wie Aave, Compound oder Uniswap einsetzen.

- Einsetzen als Sicherheiten für Kredite

- Bereitstellung von Liquidität in AMMs

- Teilnahme an Yield‑Farming‑Strategien

Kreuzketten‑Liquidität durch weitere Wrapped Tokens

WBTC ist nur die Spitze des Eisbergs. Andere Blockchains erhalten ebenfalls tokenisierte Varianten ihrer Native‑Assets, wodurch die Liquidität über mehrere Netzwerke verteilt wird.

Beispiele:

- Wrapped Chainlink (wLINK) ermöglicht LINK‑Inhaber, DeFi‑Pools auf Binance Smart Chain oder Polygon zu speisen.

- Wrapped Filecoin (wFIL) bringt Speicher‑Token in Kredit‑ und Derivate‑Markt.

- Wrapped Tezos (wXTZ) öffnet Tezos‑Asset‑Inhaber für Stablecoin‑Pools auf Ethereum.

- Wrapped Litecoin (wLTC) erlaubt LTC‑Besitzern, günstige Transaktionsgebühren von Arbitrum zu nutzen.

- Wrapped Stellar (wXLM) bringt die schnelle, kostengünstige Stellar‑Währung in Yield‑Farming‑Strategien von Solana.

Durch diese Varianten entsteht ein Netzwerk von Brücken, das die Fragmentierung von Liquidität reduziert und Arbitrage‑Möglichkeiten schafft.

Interoperabilität und Kapitaleffizienz

Die zentrale Herausforderung im Multichain‑Zeitalter ist die fehlende Interoperabilität. Ohne Wrapped Tokens müssten Nutzer jedes Mal ihre Coins in ein anderes Netzwerk transferieren - ein Vorgang, der Gas‑Kosten, Zeit und Risiko birgt. Wrapped Tokens lösen das Problem, indem sie das Asset auf einer Chain darstellen, die bereits die gewünschten DeFi‑Tools anbietet.

Ein typisches Szenario: Ein Investor hält Bitcoin, möchte aber an einem Liquiditäts‑Mining‑Programm auf Polygon teilnehmen, weil die Transaktionsgebühren dort 10‑mal niedriger sind. Statt Bitcoin zu verkaufen, wrappt er zu WBTC, bridgt das zu Polygon (z.B. über Hop Protocol) und steckt es in den Pool. Das Ergebnis: Er bleibt Bitcoin‑Besitzer, spart Gebühren und verdient zusätzliches Yield.

Liquidity‑Boost durch dezentrale Börsen

Dezentrale Exchanges (DEXs) profitieren stark von Wrapped Tokens. Wenn ein bislang wenig gehandelter Coin wie Filecoin als wFIL auf Uniswap erscheint, erhöht das sofort seine Sichtbarkeit. Trader, die ohnehin auf Ethereum aktiv sind, können das Token ohne Aufwärts‑Bridge nutzen, was die Handelsvolumina steigert.

Der Effekt ist messbar: Seit dem Launch von wFIL 2023 stieg das tägliche Handelsvolumen des Pools um über 250%, während das native FIL‑Volumen auf der Filecoin‑Chain kaum veränderte. Das zeigt, wie Wrapped Tokens Wohlstand für beide Seiten schaffen - sowohl für Asset‑Inhaber als auch für Protokolle.

Sicherheit und Vertrauensmechanismen

Die Sicherheit eines Wrapped Tokens hängt von drei Faktoren ab:

- Transparenz des Custodians - idealerweise ein Multi‑Sig‑Vault mit öffentlichen Audits.

- Robustheit des Smart Contracts - regelmäßige Formal‑Verification und Bug‑Bounties.

- Rückzahlungsmechanismus - der Burner muss das Token vernichten, bevor das Original freigegeben wird.

Ein gutes Beispiel ist das WBTC‑System, bei dem mehrere Custodians (BitGo, Coinbase, Gemini) gemeinsam das hinterlegte Bitcoin verwalten. Jeder Deposit wird in einem öffentlich einsehbaren Merkle‑Tree dokumentiert, sodass jeder Nutzer die 1:1‑Deckung verifizieren kann.

Erweiterte Anwendungsszenarien

Beyond simple swaps, Wrapped Tokens eröffnen neue Modelle:

- Collateralized Debt Positions (CDPs) - wLINK kann als Sicherheit für stabile Kredite auf MakerDAO dienen, obwohl LINK selbst ursprünglich kein ERC‑20‑Token war.

- Derivate und synthetische Assets - wFIL wird in Synthetix als Basis für synthetische Speicher‑Token verwendet.

- Staking‑Pools mit geringeren Gebühren - wLTC ermöglicht das Staking auf Layer‑2‑Netzwerken, wo die Gebühren für Transaktionen ein Bruchteil des Bitcoin‑Mainnet‑Preises betragen.

Diese Fälle zeigen, dass Wrapped Tokens nicht nur Brücken, sondern eigenständige Bausteine für komplexe Finanzprodukte sind.

Vergleich der wichtigsten Wrapped Tokens

| Token | Ursprung | Ziel‑Chain | Haupt‑Use‑Case | Custodian‑Modell |

|---|---|---|---|---|

| WBTC | Bitcoin | Ethereum (ERC‑20) | Lending & Liquidity | Multi‑Custodian (BitGo, Coinbase…) |

| wLINK | Chainlink | Polygon (ERC‑20) | Staking & Derivate | DeFi DAO |

| wFIL | Filecoin | Ethereum | Synth‑Assets | Filecoin Foundation |

| wXTZ | Tezos | Binance Smart Chain | Cross‑Chain Yield | Tezos Treasury |

| wLTC | Litecoin | Arbitrum | Low‑Fee Staking | Multi‑Sig Vault |

| wXLM | Stellar | Solana | Liquidity Mining | Stellar Development Foundation |

Wie du Wrapped Tokens selbst nutzt - Schritt‑für‑Schritt

- Wähle eine unterstützte Wallet (z.B. MetaMask) und verbinde sie mit dem gewünschten DeFi‑Portal.

- Besorge den Wrapped Token über eine zentrale Plattform (z.B. wBTC über Coinbase) oder indem du den Original‑Token an einen Custodian sendest.

- Bestätige die Mint‑Transaktion - dein Wallet zeigt jetzt das Wrapped Token an.

- Nutze den Token in einem Protokoll: Deposit bei Aave, Liquidity‑Provision bei Uniswap oder Staking bei Curve.

- Zum Auszahlen: Entferne den Token aus dem Protokoll, sende ihn zurück an den Custodian‑Smart‑Contract, der das Token verbrennt und das Original freigibt.

Der gesamte Vorgang dauert meist nur ein paar Minuten und kostet nur die Netzwerk‑Gebühr der Ziel‑Chain.

Häufige Stolperfallen und wie du sie vermeidest

- Unzureichende Custodian‑Transparenz: Prüfe, ob das Unternehmen regelmäßige Audits veröffentlicht.

- Smart‑Contract‑Risiken: Nutze Tokens mit verifizierten Code‑Batches (z.B. OpenZeppelin‑Audits).

- Verlust bei falscher Ziel‑Chain: Achte darauf, dass du den Wrapped Token auf der selben Chain wie das DeFi‑Protokoll hältst.

- Gas‑Spikes: Plane Transaktionen außerhalb von Stoßzeiten, um Kosten zu senken.

Ausblick - Was kommt als Nächstes?

Die Industrie arbeitet bereits an „Universal Wrapped Tokens“, die nicht an eine einzelne Ziel‑Chain gebunden sind, sondern über ein Meta‑Layer wie LayerZero oder Axelar dynamisch zwischen Netzwerken wechseln können. Das würde das aktuelle Drei‑Schritt‑Modell (Lock‑Mint‑Burn) weiter vereinfachen und die Nutzererfahrung noch nahtloser machen.

Zusätzlich testen einige Projekte das Wrappen von Real‑World‑Assets - etwa tokenisierte Anleihen oder Immobilien - und ermöglichen deren Einsatz in DeFi‑Protokollen. Sobald die regulatorischen Rahmenbedingungen klar sind, könnten wir bald ein Ökosystem sehen, in dem alles, von Gold bis Kunst, als Wrapped Token in Liquidity‑Pools schwimmt.

Häufig gestellte Fragen

Wie unterscheidet sich WBTC von einem normalen Bitcoin?

WBTC ist ein ERC‑20‑Token, der 1BTC repräsentiert. Der Bitcoin selbst bleibt in einem Tresor gesperrt, während WBTC auf Ethereum verwendet werden kann. Der Wert bleibt dank 1:1‑Backing gleich.

Kann ich ein Wrapped Token jederzeit zurückwandeln?

Ja - solange der Custodian ausreichend Liquidität hat. Du sendest das Wrapped Token an den Burning‑Contract, er wird verbrannt und das Original wird aus dem Vault freigegeben.

Welche Risiken sind mit Wrapped Tokens verbunden?

Hauptsächlich Custodian‑Risiko (Verlust der hinterlegten Assets), Smart‑Contract‑Fehler und Netzwerk‑Gebühren, die bei hoch frequentierten Chains stark schwanken können.

Wie wähle ich den besten Wrapped Token für meine Strategie?

Berücksichtige die Ziel‑Chain (Gebühren, Geschwindigkeit), die Reputation des Custodians und den Use‑Case (Lending, Liquidity, Staking). Oft ist das Token mit dem höchsten Handelsvolumen auf DEXs ein gutes erstes Ziel.

Gibt es steuerliche Besonderheiten beim Wrappen?

In den meisten Jurisdiktionen gilt das Wrappen selbst nicht als Verkauf, weil du das Original nicht verlässt. Die Realisierung eines Gewinns entsteht erst beim Unwrappen oder wenn du das Wrapped Token verkaufst.

Knut Hansen

Oktober 4, 2025 AT 09:40Interessant, aber ich frage mich, ob das wirklich nötig ist. Bitcoin sollte Bitcoin bleiben und nicht als ERC-20-Token auf einer anderen Kette rumlaufen.

Scott Specht

Oktober 4, 2025 AT 10:51Die technische Grundlage ist solide, aber die Implementierung erfordert höchste Transparenz. Jeder Custodian muss öffentlich auditierbar sein, sonst ist das nur ein verlängerter Arm der Zentralbanken in Blockchain-Form.

Christian langerome

Oktober 5, 2025 AT 07:16Wrapped Tokens sind das perfekte Beispiel dafür, wie DeFi versucht, die Freiheit der Blockchain zu korrumpieren. Man nimmt ein dezentrales Asset, steckt es in einen zentralisierten Tresor und nennt das Innovation. Das ist kein Fortschritt, das ist ein Rückfall in die zentralisierte Welt, nur mit mehr Code.

Elke Braunholz

Oktober 5, 2025 AT 14:24Ich finde das so emotional aufregend!! 🥹 Ich hab seit Wochen kein WBTC mehr gehabt und jetzt hab ich endlich wieder ein bisschen in meiner Wallet! Das ist wie ein kleiner Sieg für die Zukunft!! 💫✨

Jens Addicted

Oktober 5, 2025 AT 22:35Es ist bemerkenswert, wie sehr wir uns daran gewöhnt haben, dass alles auf Ethereum laufen muss, als wäre es die einzige gültige Realität. Doch wenn man bedenkt, dass Bitcoin ursprünglich als Peer-to-Peer-Cash gedacht war, dann ist das Wrappen ein Akt der Selbstentfremdung. Wir transformieren das Symbol des Widerstands in ein Werkzeug der Finanzindustrie. Ist das wirklich das, was wir wollten?

Sabine Bardon

Oktober 6, 2025 AT 00:50Das ist typisch für die DeFi-Blase: Man nimmt ein funktionierendes System, macht es komplizierter, und nennt das Fortschritt. Wrapped Tokens sind nur ein weiteres Beispiel dafür, wie Entwickler mit komplizierten Begriffen die Leute täuschen, damit sie Geld in etwas investieren, das eigentlich nur eine neue Art von Vermittler ist.

Nadine Kroher

Oktober 6, 2025 AT 16:55Ich liebe es, wie das Web3 jetzt auch in Deutschland endlich ankommt! 🇩🇪✨ Endlich kann man auch hier mit echten Assets an DeFi teilnehmen, ohne dass man erst in die USA fliegen muss. Das ist Kulturtransfer pur! 🌍💛

Britta Lorenz

Oktober 7, 2025 AT 15:35Warum müssen wir unsere Währungen mit fremden Systemen verknüpfen? Wir haben in Deutschland ein starkes Finanzsystem. Warum lassen wir uns von amerikanischen Protokollen beeinflussen? Das ist kulturelle Unterwanderung.

Larry Wolf

Oktober 8, 2025 AT 14:02Hey, ich hab vor zwei Tagen mein erstes wLTC auf Arbitrum gestaked und die Gebühren waren fast null. Das ist echt ein Gamechanger für Leute, die nicht jeden Cent auf Ethereum verpulvern wollen. Probiert’s aus!

Alexander Harris

Oktober 9, 2025 AT 12:32Wenn man denkt, dass Wrapping nur eine technische Lösung ist, hat man die philosophische Dimension verpasst. Es ist die Metapher unserer Zeit: Alles wird repliziert, abgebildet, übersetzt – aber das Original bleibt versteckt, unsichtbar, unerreichbar. Sind wir nicht alle nur Wrapped Versionen von uns selbst?

Carina Huber

Oktober 10, 2025 AT 11:04Ich finde es lächerlich, dass man jetzt auch Litecoin als Wrapped Token braucht. Wer braucht das schon? Das ist nur für Leute, die nichts Besseres zu tun haben.

Leonie Krenn

Oktober 11, 2025 AT 03:47Das ist doch alles nur ein riesiger Schwindel. Wer vertraut schon einem Custodian? Und wenn der mal pleitegeht? Dann ist dein Bitcoin weg. Und du hast noch nicht mal was für deine Steuererklärung. Ich hab lieber mein Bitcoin auf dem Handy und schau’s mir an. Fertig.

Olaf Zech

Oktober 12, 2025 AT 03:06Ich hab mir gestern wFIL auf Ethereum geholt und in einen Yield-Pool gesteckt – und das, obwohl ich eigentlich kein Fan von Filecoin bin. Aber die Rendite war zu gut, um nicht zuzugreifen. Manchmal muss man einfach mal die Brücke nutzen, auch wenn man nicht weiß, wohin sie führt. Danke für den Beitrag, hat mir echt geholfen, das zu verstehen.